こんにちは。ひとりです。

国民年金基金連合会から先日、はがきが届きました。確定拠出年金(イデコ、個人型年金)の掛金払込を証明する通知書です。

確定拠出年金(イデコ)の加入者で、自身の口座から毎月掛金を捻出している方には、税金を還付してもらうための掛金払込証明書(はがき)が届く頃です。イデコのメリットは、掛金の全額が課税所得から控除されることです。

所得控除を受けるためには手続きが必要

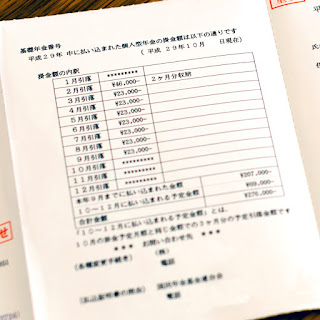

所得控除を受けるためには、その年にいくら納めたかを証明する「掛金払込証明書」が必要です。普通郵便で10月末から11月初旬に、自宅に届きます。中面には掛金額の内訳があり、月ごとの掛金額が12月の引き落とし予定金額まで記載されています。

私は会社員なので、限度額の ¥23,000を毎月捻出しています。今年からイデコに加入し始めたため手続き上、2月の引き落としが2ヶ月分収納されています。1年間で ¥276,000が所得控除されます。

会社員なら年末調整で手軽に

税金の還付手続きは、会社員なら会社の年末調整で済ませてしまうのが手っ取り早いです。会社から例年配布される「給与所得者の保険料控除申告書 兼 配偶者特別控除申告書」の一番右下にある「小規模企業共済等掛金控除」の中段「個人型又は企業型年金加入者掛金」の欄に、掛金払込証明書の合計額を記入して証明書(はがき)を添付すれば完了です。すると年末調整時に還付されます。ここで還付されるのは全額ではなく、所得税の還付分のみで、住民税の還付分は翌年から課税所得が減った分、納税負担が減る流れです。

確定申告が必要な会社員も

会社員なら年末調整で、と書きましたが、イデコへの加入が今年10月以降だった場合は確定申告での所得控除手続きが必要です。掛金払込証明書の発行が間に合わず、翌年1月に発行されるからです。

私は株式運用益の確定申告をする予定ですので、その際に合わせて所得控除手続きを行います。確定申告書の「所得から差し引かれる金額」枠の「小規模企業共済等掛金控除」欄に払込証明書の金額を申告すると完了です。確定拠出年金とは申告書に書いていないので、どこに記載するのか注意が必要ですね。こちらは課税所得からイデコの掛金額が控除されて、その他の申告事項と合わせて還付額が決定する流れです。

知らない人が損する仕組みは、沢山あります

イデコに加入するにあたって、何冊か関連本に目を通しました。

いずれもイデコを軸に「長期」「分散」という投資キーワードで内容が展開されています。イデコは主に投資信託で運用する年金ですので、従来の投資信託に関する案内も掲載されています。これまでの投資知識と組み合わせて読み進めると分かりやすいと思います。

写真左から

投資の鉄人

著者名:岡本和久/大江英樹/馬渕治好/竹川美奈子

出版社:日本経済新聞出版社

販売開始日:2017年4月18日

定年男子 定年女子 45歳から始める「金持ち老後」入門!

著者名:大江英樹/井戸美枝

出版社:日経BP社

販売開始日:2017年2月27日

一番やさしい! 一番くわしい! 個人型確定拠出年金iDeCo活用入門

著者名:竹川美奈子

出版社:ダイヤモンド社

販売開始日:2016年10月7日

ズボラな人のための 確定拠出年金入門

著者名:井戸美枝

出版社:プレジデント社

販売開始日:2016年10月14日

ネット証券会社のウェブサイトには分かりやすい案内冊子も

各証券会社のウェブサイトには、イデコ特設ページが開設されています。例えば楽天証券では、イデコの仕組みを紹介する案内冊子(PDFデータ)を用意しています。楽天証券を利用するしないは別にして、関連するウェブページを見て回るよりも、このPDFデータを見たほうが分かりやすいと思いました。

下記ページからPDFデータがダウンロードできます。

イマカラ ~個人型確定拠出年金ガイド 保存版~ (2017年9月改訂版)

確定拠出年金の仕組み・税制メリットなどの「準備編」、運用商品の選び方・保有商品の入れ替え方などの「実践編」の2部構成に加え、プロの目から見た「個人型確定拠出年金(iDeCo)」のインタビュー記事、加入手続きの流れなどを解説した、個人型確定拠出年金ガイドです。

イデコへの加入もそうですが、年末の所得控除手続きも自分で行わないと節税効果が得られません。知らないと損する仕組みが、世の中に沢山あります。言い換えれば、知っていると得する仕組みが沢山あるということですね。

※ 追記(2017年11月15日)

個人型確定拠出年金(iDeCo、イデコ)の加入者が増えています。厚生労働省によると、2017年9月末の加入者総数は約65万2千人。加入対象が拡大する直前の16年12月末(約30万6千人)比で倍増しています。2017年1月以降の新規加入者数も月平均4万人に達しています。

※ 追記(2017年12月5日)

個人型確定拠出年金(iDeCo、イデコ)の運用状況です。

始めたのは今年に入ってからですので拠出金累計額は10ヶ月分のみ。これから初期費用や毎月の手数料が引かれています。運用成績は15.1%と良く、運用益は ¥34,710。市場の変動でマイナスになるかもしれませんが、しばらくは現在の運用商品に拠出を続けます。

個人型確定拠出年金(iDeCo、イデコ)の詳細については、こちらのウェブサイトも分かりやすいです。

イデコガイド|老後のためにいまできること、iDeCo|国民年金基金連合会

このサイトでは、年収や年齢、毎月の掛金を入力すると、所得控除による税控除額が確認できます。他にも個人型確定拠出年金の基本や何が得になるのか、マンガでの説明もあります。

※ 追記(2017/12/14)

2017年の検索ランキングをGoogleが12月13日、発表しました(1月1日~12月8日まで)。“比較”したもの検索ランキングに「イデコ」が挙がっています。

4.「イデコ 比較」

申し込む証券会社や銀行を比較、もしくは投資する商品(投資信託)を比較するのに、比較検索を利用する人が増えたのではないでしょうか。

検索ワード上位から

1.政党 比較

2.ai スピーカー 比較

3.ビットコイン 比較

4.イデコ 比較

5.ガス 自由化 比較

6.フリマ アプリ 比較

7.電子 タバコ 比較

8.ネット スーパー 比較

9.宅配 料金 比較

10.vr ゴーグル 比較

検索結果を見ると、上位4件はiDeCo(イデコ)を取り扱う証券会社の広告です。5件目に個人型確定拠出年金ナビ「iDeCo(イデコ)ナビ」が挙がります。

手数料でiDeCo(イデコ)金融機関を比較|個人型確定拠出年金ナビ「iDeCo(イデコ)ナビ」

クリックすると手数料(口座管理料)で比較できるページが開きますが、このページだけを見ても判断がつきません。さらに金融機関名をクリックすると、商品ラインナップのページが開きます。

iDeCo(イデコ)以前に、投資信託を購入している人なら商品ごとの見分けがつくと思いますが、iDeCo(イデコ)で初めて投資信託を購入するとなればどうにも仕様がないと思います。

金融機関の個別ページには証券会社や銀行の問い合わせ先が記載されていますが、問い合わせる前にまずは知識のある身近な人に相談するのが良いと思います。

※ 追記(2017/12/22)

掛金の年単位拠出について、SBI証券のウェブサイトに案内が掲載されています。

掛金の年単位拠出と年末年始の書類請求に関するお知らせ

2018年1月より、掛金の拠出を1年の単位で考え、加入者が年1回以上、任意に決めた月にまとめて拠出(年単位拠出)していただくことも可能になります。(2018年2月引落(2018年1月分)からが対象となります。)当社では「確定拠出年金の掛金の年単位拠出」の受付は、すでにご加入者となられているお客さまを対象に、書類にて承ります。

ドルコスト平均法の効果が生かせなくなるかも

価格の変動する投資信託を毎月1回、定額で買い付けていくとドルコスト平均法で平均購入単価を下げることができます。価格が購入価額より上がっている時も、下がっている時も機械的に買っていくことで口数が増えます。そうすると後で相場が回復した時に、安い時に買っておいた恩恵が受けられます。

iDeCoの運用は20年、30年と続く長期のものだけに、ドルコスト平均法のような安定した買い付け方法が適していると思います。年1回の買い付けに更新すると、その時の相場水準の影響を受けて高値づかみになってしまう場合があります。

事務費を下げる、iDeCo(イデコ)ならではのメリットが

一方で手数料の側から見ると、1,133円(年間)の節約になります。毎月拠出していると、1ヶ月当たり103円が掛かります。拠出をしない月については徴収されないので、それが年1回で済むとなると、103円 × 11ヶ月分、1,133円の手数料が下がる計算です。先述の通り、iDeCoの運用は20年、30年と続く長期のものだけに拠出方法を検討する余地もあるのでは。

iDeCo(イデコ)に加入している時点で得している

年1回、もしくは毎月とどちらの拠出方法を選んでも、20年、30年も先のことは分かりません。いずれにしても、iDeCo(イデコ)に加入している時点で、そうでない人に比べて得をしていることは間違いありません。